提起互联网金融,人们当下的态度可谓又爱又恨,因为口口相传的“致富”和“跑路”都不绝于耳。在问题平台的数量(3795)已经快达到正常平台数量(2114)两倍之多、且盈利平台尚不足百分之一的现状下,撑到今天的互金平台都不容易,同时,监管机构仍在不断完善整改机制,若不主动退出就必须尝试破壁。

进入互金监管整顿年之后,曾有专家预言,现有的数千家互金平台,最后可能仅有三分之一能够稳步发展下来。于是,越来越多的网贷企业开始将提高风控、降低坏账、提高运营效率放在企业发展的首位,而这最后的救命稻草都需要依靠大数据技术。

大数据风控:降低风险=提高效益

对于消费金融、和企业借贷来说,风控能力直接影响着企业的成败。我们并不是在过分强调风控,但是当风控开始变为企业重心的时候,一定也是企业做大或转型的重要时刻。在这个节点上,避免发生风险这种小概率事件,安全且不冒险地稳步发展起来就已经是成功。

那么举足轻重的风控又是如何借助大数据的呢?

一个成熟的风控系统,应该包含充足的信源、完善的分析模型、丰富的维度,可靠的分析指标等。

看看大家都是怎么做的:

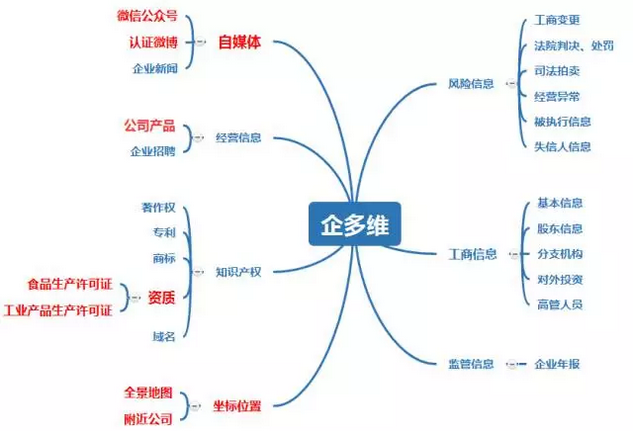

身份验证:以我们火车采集器团队曾经服务过的一个大数据项目为例,合作方是金服企业,所需的身份验证是基于企业信息的大数据,也就是说需要全国企业的多维度信息。我们团队最终集合的数据包括:企业工商资料;企业股东、高管;企业变更信息;潜在风险(失信被执行人、法院裁判文书、经营异常记录);知识产权(商标、著作、专利、域名);自媒体(微信、微博);对外投资;企业年报;经营信息(产品、网店、招投标记录、招聘);媒体报道等。

几十余个维度的数据整合后,我们其实已经可以看到一个完整的企业画像。所以即使贷款人是我们不熟悉或者从未听闻的公司,也可以在短时间内对其了如指掌,个人贷款也同样如此。

还款意愿和能力分析:主要是对贷款方财务方面的细致分析。还是以企业为例,比如财务报表分析(第一还款来源、现金流、质押担保的价值及变现难易程度等);是否有知名且固定的商业合作伙伴;违约成本(企业经营负担、社会声誉等);政府或银行留存的记录等。

数据建模:积累数据打下基础,下一步要做的是构建模型。建模的技术主要包括logistic回归、决策树、普通线性回归、分层分析、聚类分析、时间序列等各种机器学习算法。而我们之前整合的每一个数据带入模型中都会是特征的向量,其实许多细微的特征都会是模型元素,细微到半夜发朋友圈、社交评分高低、邮件打开时间、购买咖啡频率等这些我们可能意想不到的特征。但这些数据从哪里来?别忘了,还有BATJ啊。

大数据挖掘客户

互金领域同样遵守二八定律,那么对于互金平台来说,能够带来80%存款的这20%的客户才是真正的目标客户,他们有什么样的行为习惯呢?根据职业、年龄、学历等一系列客户定位数据来决定平台的营销思路才能更加有效的挖掘客户。

而怎样才能留住他们呢?某平台通过现有客户的大数据分析发现,真正的目标客户往往是在充值5次之后达到一个额度然后稳定留存。就像已经火了好一阵子的共享单车,会制定免费骑5/6次后才开始收费一样,互金平台往往会赠送5次优惠券或红包来吸引客户持续进入,如果预测某个客户已经快要结束业务且留存率不高的情况下,就提前发个红包留住他,挖掘与留住客户都是需要数据作支撑的。

大数据优化体验

我们经常会发现,在信用卡或互金账户的透支额度快要用完时总会收到涨额度的提示信息,这就是基于大数据对我们使用体验进行的优化。如果该客户信用值较高,平台却不作调整的话,可能该客户就会因为需要继续借贷而尝试其他平台。且额度的提升也是根据消费场景返回的数据而定,并非毫无根据的调整。

除了会实时调整的额度之外,秒级放贷也是基于大数据的一大优化。过去很多贷款机构的放贷审核都是通过信审员,近来小采看到一篇信审员的离职自述,放不放款,何时放款、利率多少这些全凭信审员做主的时代早已不复存在,即使在小公司也大多如此,很少再有塞红包求放贷的现象,取而代之的是系统的大数据审核,不足一分钟出具审核结果是互金平台的业务常态,秒级放贷让客户的体验更佳也帮助平台自身提高效率。

大数据、云计算、深度学习、区块链等技术,已逐渐从概念走向落地。线上红利消失和监管严格下的互联网金融企业,转而寄望于通过技术在激烈竞争中生存下来,利用积累的数据,建立模型支持风控和经营决策,或许在不久之后,我们会看到互金领域展现出健康、蓬勃的发展状态。